La volatilidad en los precios del petróleo vuelve a sorprender al mercado. En poco más de dos meses los precios han bajado un 25%. Marcelo Tokman, gerente general de Enap, señala que a diferencia de lo que pasó en 2008, donde la caída del crudo explicó gran parte de las pérdidas por US$ 1.000 millones a la estatal, esta vez la firma está preparada para enfrentar la coyuntura. Indica que la demanda sólo se clarificaría hacia fines de 2015 y que las proyecciones hablan de un rebote hasta los US$ 95 por barril y también de un desplome bajo los US$ 70 por barril. En suma, opacidad.

-¿Cómo impacta a Enap la fuerte caída en los precios del petróleo?

-La empresa tiene distintas actividades y el impacto es distinto dependiendo de cada una. En la compra de petróleo -que después se transforma para venderlo como diésel o gasolinas- el precio de venta está determinado por la paridad de importación.

Hoy no tenemos el efecto que tuvimos el 2008 porque hay una política de cobertura que elimina por completo los riesgos de variación de precios del petróleo. Esta ha sido una política acertada y ese efecto es nulo.

-¿Y cuánto han invertido en estas coberturas?

-En el largo plazo esto no tiene costos relevantes, porque en el mercado siempre hay alguien que quiere cubrirse contra las alzas y otros contra las bajas.

-¿Qué ha pasado en las líneas de negocio?

-Hay una parte del petróleo que es consumido por la refinería y eso tiene un impacto positivo. En el caso del GNL, como las ventas se hacen en función del precio de combustibles alternativos como el Brent, la baja en el precio del crudo para 2015 impacta negativamente en los ingresos que podríamos tener por las ventas de gas. En Exploración y Petróleo (EYP) en Chile, Argentina y Ecuador hay impactos acotados, pero Egipto sí está afectado.

-¿Y el impacto neto?

-El efecto neto de esto es negativo. En términos de Ebitda nos afecta la caída de los precios del petróleo, pero mucho menos de lo que nos afectó en 2008 cuando no teníamos esta política y mucho menos que a la mayoría de las empresas petroleras, que tienen una parte mucho mayor de su actividad en exploración de petróleo.

Crudo volátil

-¿Proyecciones de petróleo 2015?

-El escenario actual muestra caídas bien significativas y las proyecciones para 2015 toman eso en cuenta. Hace dos meses las proyecciones estaban en US$ 105 por barril, y han bajado a US$ 75 por barril para 2015. Lo mismo pasa con la curva de los precios futuros.

-¿Pero la baja se ve como un tema estructural?

-Este mercado es de una volatilidad enorme y hay que tener una bola de cristal para saber lo que va a pasar con el precio porque está muy influenciado por elementos difíciles de predecir.

Hay estimaciones de que a fines de 2015 se revertirá la caída para llegar a niveles en torno a

US$ 95 por barril, y otros creen que va a bajar de US$ 70 por barril. No hay elementos para plantear un cambio más estructural en el mercado, pero será determinante lo que ocurra con la producción mundial.

Inversiones y Ebitda

-¿Han cambiado las proyecciones de generación de Ebitda?

-Para este año no habrá impactos relevantes en el Ebitda, pero para el próximo año sí estamos estimando un impacto por la reducción de precios (...). Este año vamos a terminar con Ebitda en torno a US$ 630 millones.

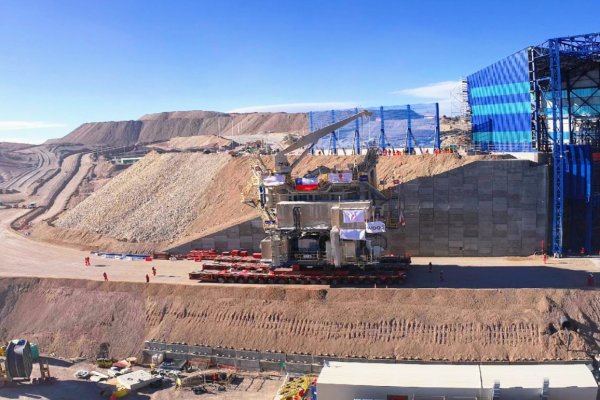

-¿Pero esta situación afecta las inversiones en EYP?

-Las inversiones en EYP son de largo plazo, y por ahora no hay ningún indicio que nos lleve a considerar que sea necesario hacer ajustes. Tenemos un plan de negocios sumamente agresivo en cuanto a inversiones.

Estamos hablando de pasar de capex promedio de US$ 286 millones en los últimos cinco años a US$ 800 millones para los cinco años que vienen. Esto es un esfuerzo muy significativo, y nos llevará a lograr que la empresa tenga ese rol estratégico que le corresponde.

-¿Y cuál será el impacto de estas inversiones?

-Estas inversiones tienen asociado generación de ingresos. Este plan nos va a llevar a aumentar el Ebitda promedio de US$ 400 millones en los últimos cinco años a US$ 1.000 millones hacia 2020. Los próximos años deberíamos de ir aumentando y llegar a este promedio. Vamos a tener requerimientos de financizamiento adicional, y parte de esto va a estar dado por la capitalización de US$ 400 millones, pero el plan de inversiones se está haciendo en lo que podemos sanamente financiar y razonablemente ejecutar.

-Entonces, ¿cuánto invertirán en 2015?

-Estamos hablando de niveles bastante superiores al nivel actual. En 2015 nuestro plan es que sea el año con mayores inversiones para la compañía. No van a ser US$ 800 millones, sino algo menos.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok