Cómo el Banco de Chile logró acordar compra de Penta y cuánto más podrían recaudar Délano y Lavín

Después de la venta del negocio bancario, que sería informado oficialmente hoy, quedaría por definir el destino de la corredora de bolsa y la AGF.

- T+

- T-

Literalmente en apenas cinco días el Banco de Chile logró ponerle fin a meses de búsqueda, liderada por Alfredo Moreno, que hasta el viernes pasado era infructuosa.

Esto porque fue hace una semana que el equipo negociador de la entidad controlada por el grupo Luksic llegó a acuerdo con su contraparte de Penta para comprar el negocio financiero del banco, cuyo core business está compuesto en 100% por créditos a empresas.

¿Pero cómo logró ganar la carrera el último que ingresó en ella?, según explican fuentes del proceso, fue la manera de negociar del Chile la que jugó a su favor.

Esto porque, según cuenta un alto ejecutivo del grupo, “evidentemente se deben aprovechar las oportunidades de negocio, pero también se debe respetar lo que se considera un valor justo”.

De hecho, el acuerdo alcanzado contempla un descuento de 5% sobre el valor de los activos, en circunstancias en que otros interesados habían presentado ofertas que superaban el 10% de descuento.

De acuerdo con entendidos, hoy se espera que el Banco de Chile envíe un hecho esencial anunciando la adquisición, la cual fue adelantada por Diario Financiero el martes pasado.

Lo que queda

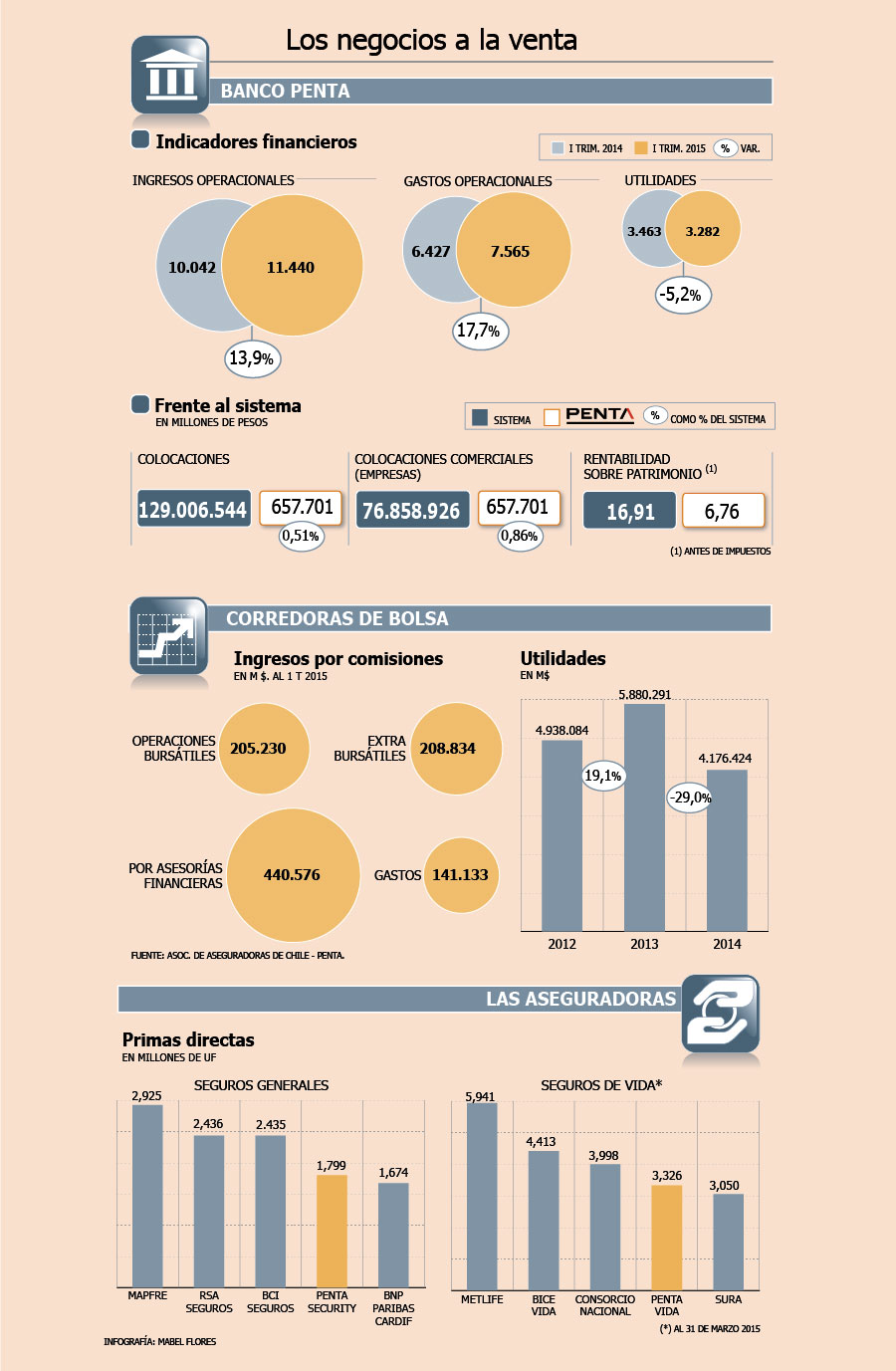

Pero a pesar de la venta del principal negocio desde el punto de vista bancario, aún quedan activos de los cuales desligarse, aunque son operaciones menores.

De la entidad se desprenden otras dos empresas, cuyo destino aún está en vilo debido a que si bien fueron ofrecidas a los Luksic, ellos descartaron sumarlas al acuerdo: la Corredora de Bolsa y la administradora de fondos (AGF).

A la vez, y por separado, Penta también deberá definir qué sucederá con su negocio de seguros.

La licencia bancaria

Desde el punto de vista bancario, el acuerdo con el Chile no contempla que éste se haga de la licencia del banco. A la entidad controlada por el grupo Luksic no le hace sentido comprarla, pues ya operan el segundo banco de la plaza.

Entonces, en caso de venderla, según entendidos, el valor de la licencia estará dado por cuánto estime el comprador que puede ahorrar en términos de tiempo para montar un banco que esté en condiciones de operar.

Por otro lado, si no logran deshacerse de ella, aunque no existe el riesgo de que la Superintendencia de Bancos se la quite, el holding liderado por Carlos Alberto Délano y Carlos Eugenio Lavín deberá analizar cuán conveniente es mantenerla, toda vez que los requerimientos del regulador hace que sea muy costoso conservarla si no hay un negocio andando.

La corredora

En el caso de la intermediaria de valores, las posibilidades son tres, partiendo por quedarse con ella. Sin embargo, en el mercado comentan que la marca está tan golpeada que lo más sano sería vender, considerando que hay varios clientes que ya se han alejado.

¿Cuánto podría valer? Ejecutivos de otras corredoras calculan que podría pagarse unas tres veces el promedio de sus utilidades o su Ebitda en los últimos tres años, considerando que en general se desembolsan entre cuatro a siete veces estos indicadores, pero la situación de Penta hace creer que estarán por debajo del rango. En ese caso, serían unos US$ 30 millones a pagar.

Sin embargo, jugaría en contra lo débil que está el negocio de corretaje de acciones. Por lo mismo, las apuestas están en la última opción: cerrar y vender la acción de la Bolsa de Comercio de Santiago. De irse por este camino, el último precio pagado -por el Bovespa- fue de $ 2.200 millones.

Los otros negocios

Respecto de Penta Las Américas (AGF), ésta ha sufrido la salida de aportantes como las AFP, eligiendo otros administradores que manejen los fondos, o no renuevan la vida de otros. Pero aún así, Penta no querría vender. Misma cosa sería para Penta Vida, la compañía de seguros de vida, que tampoco estaría a la venta, pero que sería la que despertó inicialmente mayor interés de potenciales compradores. El que sí podrían dejar ir es su participación en la aseguradora Penta Security (70%). En este caso, la compañía estaría valorizada en unos US$ 40 millones; sin embargo, quienes la han mirado han ofrecido menos que eso.

LA SBIF Y LA VENTA

El superintendente de Bancos, Eric Parrado, se refirió ayer a la operación entre Penta y el Banco de Chile, señalando que "el sistema bancario es bastante dinámico, por tanto vamos a ver fusiones y la entrada de nuevos jugadores". Al ser consultado por si Banco de Chile les ha entregado información por este proceso, afirmó que "siempre solicitamos toda la información pertinente que de alguna forma afecte al mercado". Esto porque, aunque no existe obligación de autorización para la compra de cartera, al regulador le interesa que el proceso sea ordenado.

Con todo, el análisis al interior de la SBIF es que aunque en términos reputacionales la marca Penta está siendo golpeada, la cartera es muy sana y está compuesta por deudores que son los mismos que tienen otros bancos importantes, por lo tanto, es atractiva para ser absorbida por otros bancos.