Mercado apunta al dólar como epicentro de eventuales rescates de AFP

Esto dado el volumen de inversiones en el extranjero que componen los portafolios de los fondos de pensiones. En la bolsa, el impacto sería más limitado, mientras que en el mundo de la renta fija, dependerá de lo que pueda absorber el mercado.

- T+

- T-

Ahora que al mercado se le pasó la sorpresa del impulso que tomó el proyecto que apunta a que las personas puedan retirar un 10% de sus ahorros previsionales para hacer frente a la crisis económica provocada por la pandemia, cada vez hay más consenso sobre cuál va a ser el impacto final de un rescate masivo.

¿Cómo se verían impactados los distintos activos locales en este contexto? Se prevé un efecto limitado en la bolsa local y un impacto fuerte en el tipo de cambio, mientras que el futuro de los instrumentos de renta fija está un poco más en el aire.

Bolsa local

La agresiva caída que ha sufrido la bolsa nacional recientemente –con una baja de más de 6% en sólo cuatro sesiones– deja en evidencia la preocupación de los inversionistas con respecto a la medida. Pero no se trata tanto de la predicción de un flujo de venta importante.

Desde el mercado local destacan que va a haber ventas limitadas –si es que hay ventas– en la rueda nacional, considerando la limitada exposición que tienen los portafolios de los fondos previsionales en esta clase de activos. A junio de este año, muestran datos de la Superintendencia de Pensiones, las firmas administraban US$ 12.833 millones en renta variable nacional, equivalente a sólo un 6,39% del total en cartera.

¿A qué se debe el golpe en la rueda local, entonces? Para Hugo Rubio, presidente de la corredora BTG Pactual, se trata más del entorno político que evidencia esta iniciativa. "Es porque quedó muy claro que hay un escenario político mucho más complicado de lo que pensábamos hace dos semanas", comenta, agregando que hay poca visibilidad de lo que vaya a pasar a futuro.

Tipo de cambio

El dólar sería el gran protagonista de la hipotética ola de rescates de las AFP. Y eso es parte de lo que lo ha tenido bajo presión en las últimas semanas, cotizando actualmente en su mínimo de seis semanas bajo los $ 780.

"Hay gente que piensa que las AFP van a vender un poco de todo y eso es un error", comenta el director regional de Credicorp Capital Asset Management, Klaus Kaempfe, agregando que su estimación es que "por lo menos la mitad de los rescates van a venir de activos internacionales".

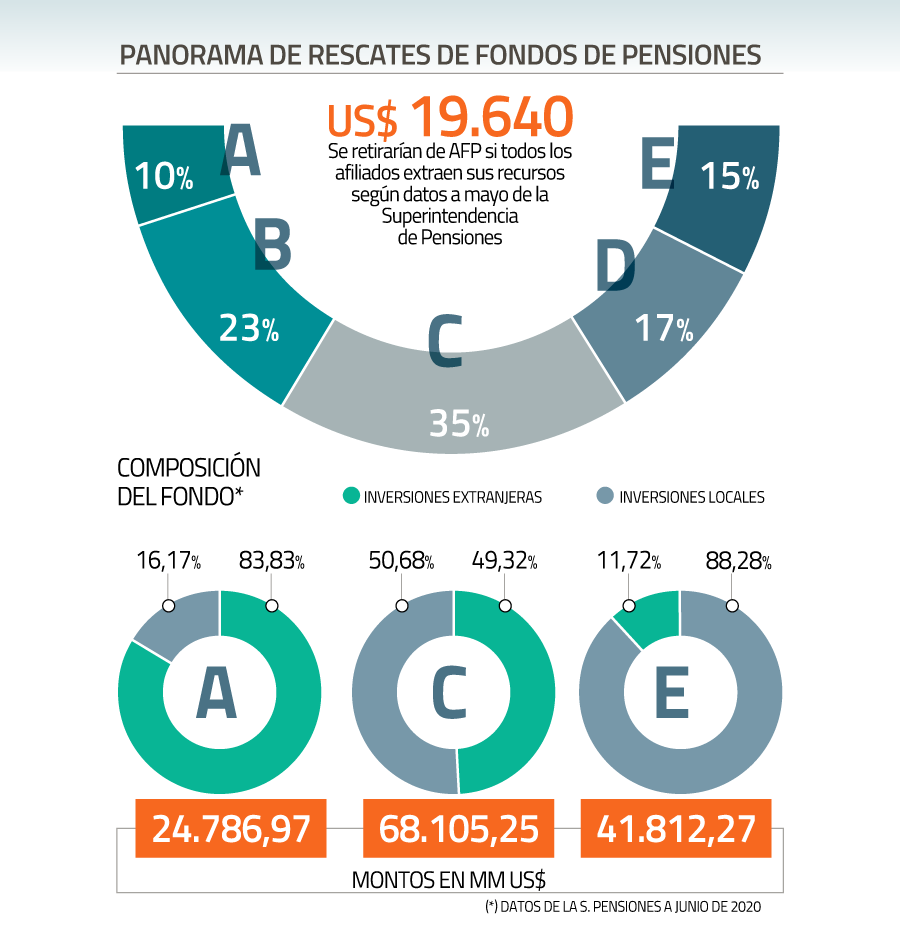

Kaempfe indica que la "repatriación" de capitales por la venta de activos internacionales se ubicaría entre US$ 7 mil millones y US$ 10 mil millones, lo que impulsaría la apreciación del tipo de cambio. Los activos locales representan un 55% de los fondos de pensiones como un todo, con el 45% como activos del extranjero, equivalente a US$ 90.378 millones a junio.

Ahora, una de las interrogantes que determinará qué tanto de venta se ve es el comportamiento de los afiliados mismos. Por ejemplo, los cotizantes más jóvenes, por tener menos recursos en el fondo, podrían acceder a retirar una proporción mayor al 10%. Y estos afiliados tienden a estar en fondos más riesgosos, donde la proporción de activos internacionales es mayor.

El fondo A tiene casi un 84% de sus inversiones en el extranjero, mientras que el fondo E –el más "seguro"– sólo tiene cerca de 12% de sus inversiones fuera del país.

Efectos económicos

Una depreciación súbita del tipo de cambio podría traer ciertos dilemas a la economía, pero en el mercado no lo ven como algo estructural.

Por el lado macroeconómico, Kaempfe anticipa que la inyección al consumo, equivalente al 6% del PIB, podría "ponerle un piso a la inflación", compensando en parte la apreciación del peso chileno. Esto, a su vez, le daría espacio al Banco Central para seguir estimulando la economía a través de una política monetaria expansiva sin que la inflación se les salga de las manos.

Por el lado de los impactados, destacan los exportadores, dado que los productos nacionales se comercializan generalmente en dólares en el extranjero. "Que nuestras exportaciones valgan menos, y lo que todo eso significa, no es bueno", comenta el gerente de renta fija de BICE Inversiones, Andrés de la Cerda.

Renta fija local

Una interrogante dada la composición de las carteras de las AFP son los instrumentos de renta fija, que se ve como otro punto relevante de venta por parte de los fondos de pensiones en caso de rescates.

Esto en un contexto en que cerca de un 49% de los portafolios está en esta clase de activos, incluyendo deuda corporativa, gubernamental, fondos y depósitos a plazo, entre otros. Esto equivale a US$ 97.935 millones.

Si bien hay consenso en que las administradoras tenderán a vender los instrumentos más líquidos para poder enfrentar los rescates, el impacto final en las distintas categorías dependerá de qué tanta demanda encuentren.

"Las AFP tiene suficientes depósitos a plazo y bonos de gobierno para no tener que salir a liquidar bonos corporativos", comenta Kaempfe, de Credicorp, destacando el apoyo del Banco Central a través de su programa de recompra de BCU y papeles bancarios. Esto, acota, se podría "acelerar" si es que las AFP lo requieren.

Pero el ente rector también tiene limitaciones en el mercado, según recalca De la Cerda, de BICE. "Gran parte de su cartera son papeles de Tesorería, que actualmente el Central no los puede comprar, y además se ubican en una parte de la curva en que no participan otros inversionistas", con los plazos de más de diez años, indica.

Actualmente, las AFP administran US$ 39.201 millones en instrumentos de Tesorería, equivalente al 19,5% del total.