CMF propone que afiliados accedan en 90 días a fondos de AFP para mitigar el impacto bursátil

- T+

- T-

Los reguladores del mercado financiero chileno ya comienzan a anticiparse a lo que podría ser una realidad en los próximos días: que la moción que permite el retiro de hasta un 10% de los fondos previsionales se convierta en ley.

Ayer, fue primero la Superintendencia de Pensiones la que advirtió de los efectos que la iniciativa podría tener en el mercado, haciendo una serie de recomendaciones, como congelar temporalmente los traspasos entre multifondos (ver nota relacionada).

Sin embargo, cerca de las 18 horas la Comisión para el Mercado Financiero (CMF) fue más allá. En una minuta de siete páginas, enviada a la comisión de Constitución del Senado -donde ayer se discutía la iniciativa- el consejo aterrizó una serie de impactos que el retiro de los fondos sin atenuantes tendrá en el mercado de capitales, haciendo un llamado a generar mecanismos para contener dichas consecuencias.

“La CMF estima que, en su versión actual, la reforma tendría efectos negativos en los mercados financieros. Dichos impactos podrían mitigarse, por una parte, si se aumenta el plazo dentro del cual se deberá proceder a la liquidación de activos para financiar el pago de los rescates de fondos, dando para ello gradualidad a los retiros y, por la otra, si se corrigen algunas distorsiones relevantes que introduce el proyecto en los seguros de invalidez y sobrevivencia”, asegura la minuta.

La comisión cuantifica que para hacer frente a las obligaciones de la normativa en discusión, las AFP deberán desinvertir alrededor de US$ 19.500 millones en activos en un plazo máximo de 30 días hábiles.

Por lo mismo, el regulador propone una serie de “mitigadores”, como extender a 90 días por ejemplo la ventana para que los afiliados puedan acceder a parte de sus ahorros previsionales, con el fin de aminorar “las consecuencias no deseadas en los mercados financieros”.

“Este mecanismo debiese balancear gradualidad con un acceso prioritario a sus fondos a los afiliados que rescatan montos menores. Esta mayor gradualidad ayudaría a mitigar los desafíos operacionales y de salud pública que podría generar el pago masivo de beneficios en una ventana acotada”, afirma la CMF.

Impactos en tasas

La CMF toma como escenario que las administradoras tendrán que desprenderse de activos en el mercado local valorizados en US$ 10.500 millones en el corto plazo, proceso que podría generar caídas en algunos precios “dada la magnitud de las ventas relativo a las transacciones habituales en dichos instrumentos”.

Por ejemplo, la entidad calcula que si las AFP vendiesen activos nacionales en forma proporcional a sus portafolios actuales, dichas ventas excederían en 40% las transacciones mensuales en los mercados de bonos corporativos, acciones y bonos bancarios. Esto, dice, impulsaría al alza los costos de endeudamiento corporativo.

En la industria bancaria, en particular, la comisión ve un “impacto negativo” por ventas en bonos bancarios y depósitos a plazo. “En el escenario más probable de venta de activos líquidos, la venta de depósitos a plazo sería algo por sobre el 10% de las transacciones mensuales en dicho mercado”, señala el texto, que destaca eso sí que la situación de liquidez podría ser enfrentada por el sistema y que el uso de parte de los retiros para solventar gastos financieros de los hogares podría ayudar a “mitigar el riesgo de crédito”.

La CMF cierra su análisis advirtiendo de los “desafíos operacionales” asociados al pago de los retiros, argumentando que de acogerse el 100% del universo de beneficiarios se requerirán “canales expeditos” para que los recursos se canalicen a través de cuentas de ahorro, corrientes o vista, así como pagos presenciales.

“En un ambiente de pandemia como el actual, es crucial que esto se pueda hacer sin generar un importante riesgo de contagio para los beneficiarios”, señaló.

Impacto en SIS

El documento enviado a los parlamentarios no solo aborda el impacto bursátil de un retiro de fondos sin gradualidad. También mide el efecto en las compañías de seguros de vida.

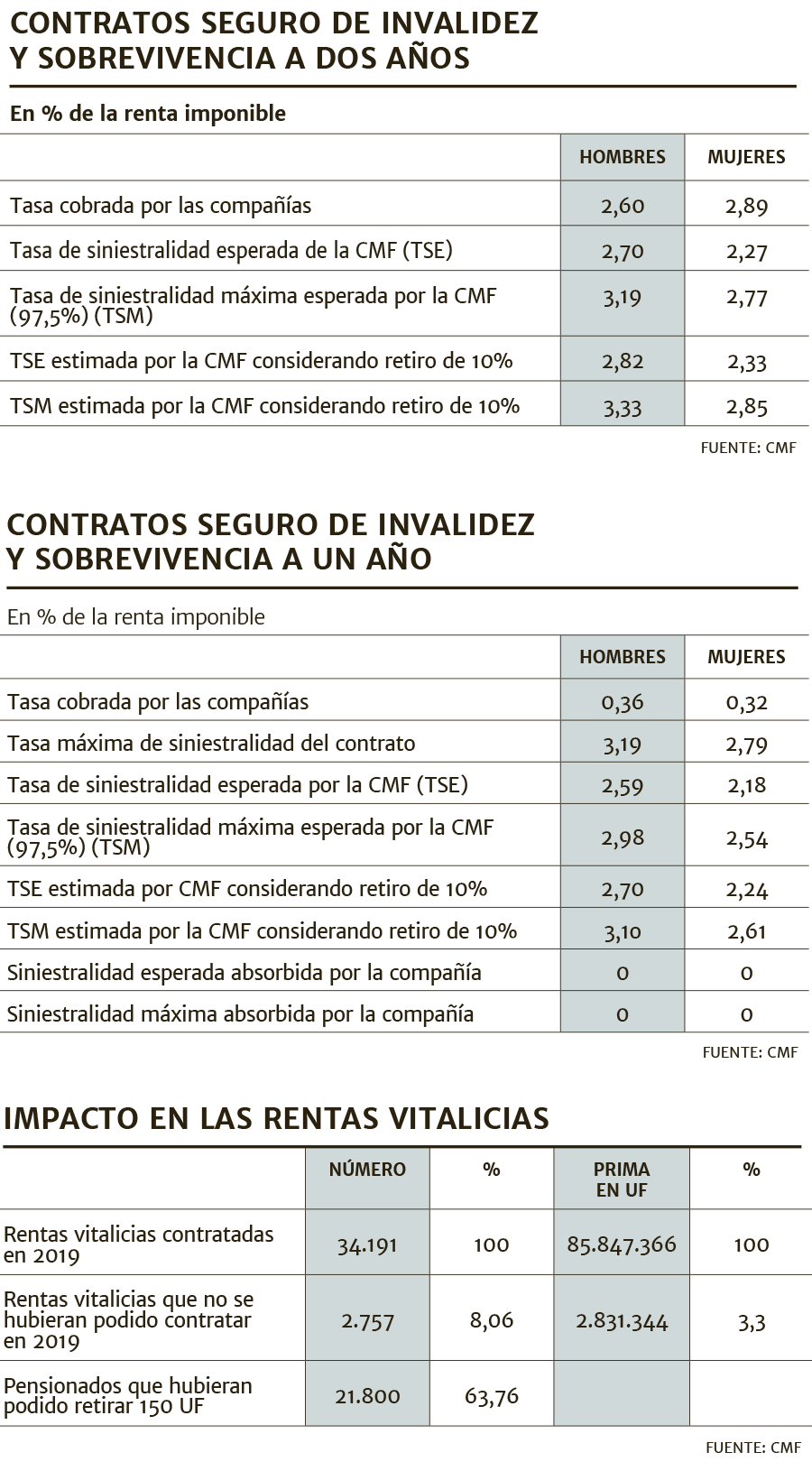

Primero, calcula las consecuencias de la acción sobre el seguro de invalidez y sobrevivencia (SIS), anticipando aumentos en los costos de coberturas de los siniestros. Las tasas se cobran como un porcentaje de la remuneración imponible de los trabajadores.

Aquello difiere eso sí dependiendo de la duración de los contratos.

En los convenios a dos años, se espera que tanto para hombres como mujeres las tasas cobradas por la siniestralidad esperada por la CMF sean mayores debido al retiro del 10%, al igual que las tasas por el máximo nivel de siniestralidad proyectado (ver tablas). En este caso, las compañías absorberían íntegramente el efecto.

En cambio, para los contratos a un año -donde la aseguradora cubre una siniestralidad por sobre una tasa máxima-, también se verían aumentos de tasas tanto para hombres como mujeres (ver tablas). Así, el efecto sería asumido por los empleadores, mientras que las compañías de seguros asumirían la fracción que supere la tasa máxima de siniestralidad.

Rentas vitalicias

Por último, la CMF aborda la consecuencia que el retiro tendría en las rentas vitalicias, asegurando que llevaría a una tendencia a un mercado “más pequeño y concentrado en personas de mayores ingresos”.

La comisión revela que de las 34.191 rentas vitalicias contratadas el año pasado, casi un 64% (21.800) son pensionados que podrían haber retirado el tope máximo que contempla el proyecto: 150 UF, equivalentes a $ 4,3 millones.