¿Llegó el mercado bajista? Estas son las claves para identificarlo y protegerse

La última vez que ocurrió un ciclo de este tipo en los mercados bursátiles fue en 2020, con la llegada de la pandemia del Covid-19.

DATA DF

Te recomendamos

ARTICULOS RELACIONADOS

LO MÁS LEÍDO

Newsletters

Caso Sartor: execonomista de AGF y aportantes sufren revés en Corte de Apelaciones por liquidación anticipada de fondo Leasing

Caso Sartor: execonomista de AGF y aportantes sufren revés en Corte de Apelaciones por liquidación anticipada de fondo Leasing

Mediante un reclamo de ilegalidad, solicitaron una orden de no innovar. Pero, el tribunal de segunda instancia consideró que no existirían antecedentes graves que justifiquen la petición.

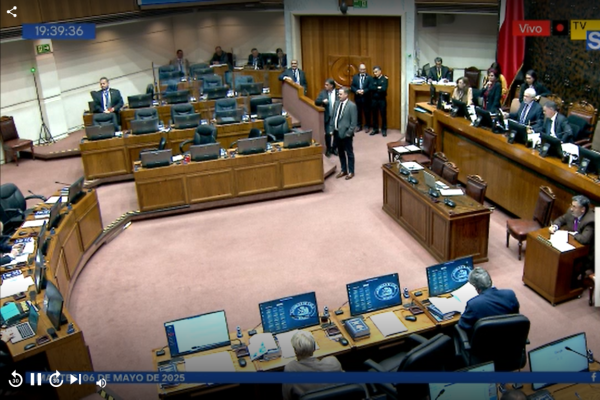

Senado aprueba en general proyecto de ley que busca facilitar la creación de empresas en universidades

La propuesta regulatoriaTransferencia de Tecnología y Conocimiento volverá a la Comisión de Desafíos del Futuro, Ciencia, Tecnología e Innovación para su discusión en particular, donde se ingresarán indicaciones al texto.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok