Después de cuatro meses de haberse declarado en quiebra, los inversionistas en WOM podrían estar teniendo un respiro.

Los precios de los bonos del operador chileno de telefonía móvil se han duplicado desde los 29 centavos de dólar en que cotizaban en abril, cuando la empresa se acogió al capítulo 11 de la ley de quiebras de Estados Unidos.

El salto refleja en parte el inicio del proceso de venta de WOM de “todos o prácticamente todos” sus activos; las expresiones de interés de los posibles postores se recibirán hasta el 9 de septiembre. También está impulsado por especulaciones de que Carlos Slim, el hombre más rico de América Latina, podría intentar hacerse con la compañía después de que ejecutivos de su empresa de telecomunicaciones, América Móvil SAB, indicaran el mes pasado que el operador está abierto a alternativas con su competidor.

“Si América Móvil compra WOM, el cielo es el límite para los bonos”, afirmó Eduardo Ordóñez, gestor de cartera de deuda de BI Asset Management en Copenhague. “Hay muchas piezas en juego, pero si es cierto, sería un hecho muy positivo para WOM”.

El sector de las telecomunicaciones de América Latina ha sido durante mucho tiempo un paraíso para multimillonarios como Slim y el propietario de WOM, el empresario islandés Thor Björgólfsson. Esto a veces ha tenido un costo para los inversionistas en renta fija, que han sufrido el impacto de una competencia feroz y una tecnología en constante cambio que agota el efectivo.

De modo que los acreedores de WOM, que habían estado moderando sus expectativas sobre los valores de recuperación tras la quiebra, se encuentran ahora con un inesperado impulso en el proceso de salida. Incluso la posibilidad de un rescate por parte de Slim ha aumentado las probabilidades de que acaben en una mejor posición.

Los representantes de WOM, América Móvil y Novator Partners LLC, el fondo de capital privado fundado por Björgólfsson, declinaron hacer comentarios.

Los US$348 millones en deuda con vencimiento en noviembre de WOM cambió de manos por última vez a 57,8 centavos de dólar, el precio más alto desde marzo, según datos de Trace. Los US$290 millones en bonos que vencen en 2028 cotizaron por última vez a 56,9 centavos. Ambos se negocian solo esporádicamente.

Camino accidentado

El camino hasta aquí ha sido accidentado. Algunos tenedores de bonos, entre ellos BlackRock Inc. y Amundi SA, se opusieron a que la empresa se acogiera al capítulo 11, y posteriormente negociaron un acuerdo que permitió seguir adelante con el proceso de quiebra en EEUU. La empresa tiene hasta el 18 de octubre para seleccionar una oferta que fije un precio mínimo para los activos, según documentos remitidos al tribunal. Las ofertas vinculantes deberán presentarse el 15 de noviembre.

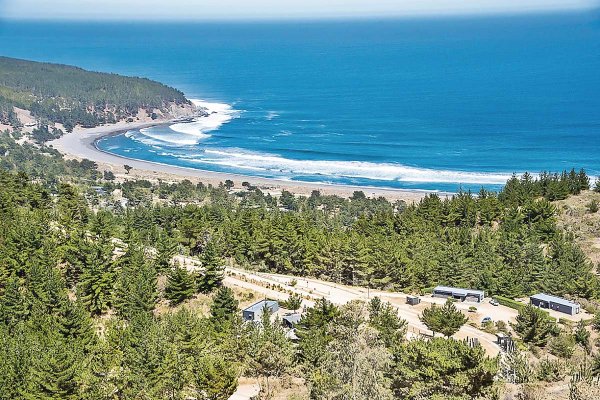

WOM cumplió su promesa de revolucionar la industria al obtener una quinta parte del mercado de telefonía móvil en Chile en solo cuatro años. Pero la otrora exitosa startup que amenazó con competir con el imperio de telecomunicaciones de Slim, se declaró en quiebra debido a la falta de liquidez y el alto endeudamiento.

Slim, mientras tanto, se expande. América Móvil informó en junio que adquiriría el control de ClaroVTR, su empresa conjunta en Chile con el multimillonario John Malone. WOM y ClaroVTR juntas tienen alrededor del 40% del mercado en Chile, según datos del regulador, lo que genera dudas de si una transacción obtendría el visto bueno de las autoridades regulatorias.

“Nadie pensó que los bonos subirían”, indicó Juan Djivelekian, analista de Balanz Capital Valores. “La posibilidad de que ClaroVTR compre WOM es un poco tenue en lo que respecta al regulador por cuestiones antimonopolio”.

Un portavoz de la agencia chilena de competencia señaló que la entidad no hace comentarios sobre posibles transacciones.

Para Tyler Stenger, analista sénior de inversiones de Federated Hermes, el interés por los activos de WOM es una señal de que el sector está preparado para un repunte de las fusiones y adquisiciones, lo que, en última instancia, podría ayudar a mejorar las finanzas.

“Todo el mundo sabía que la consolidación era necesaria”, afirmó. “Finalmente, con la quiebra de WOM, están apareciendo las grietas de la consolidación”.ncellation of three sold-out Eras tour events in Austria

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok