“Cerramos el 3Q24, consolidando cuatro trimestres consecutivos de mejora en los resultados financieros, gracias a la capacidad de adaptación y efectiva ejecución del plan estratégico que hemos diseñado”, inició el mensaje del gerente general de Falabella, Alejandro González, tras la entrega de los resultados al cierre del tercer trimestre que realizó la compañía este martes.

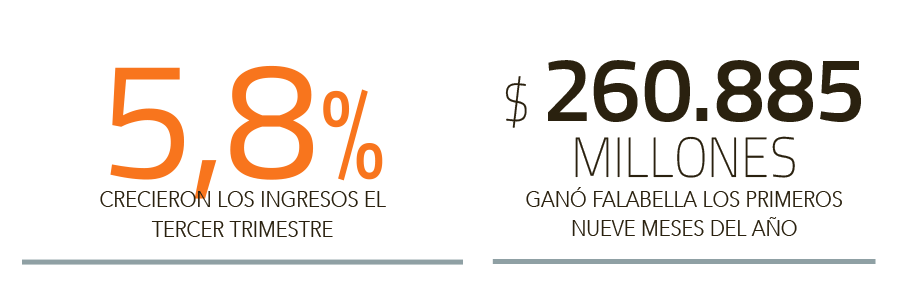

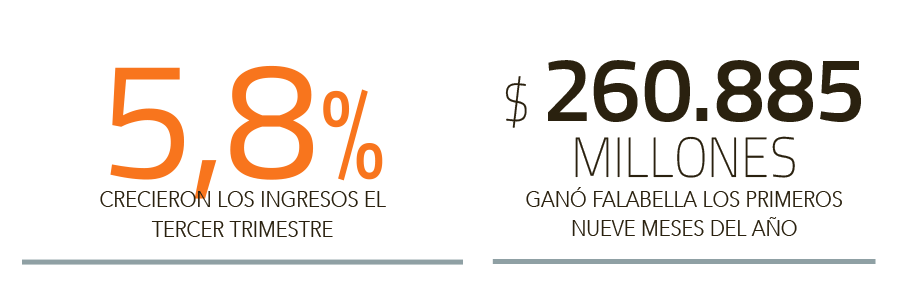

Tal como señaló el ejecutivo, los ingresos de la firma ligada a las familias Solari y Del Río crecieron un 5,8% entre julio y septiembre y, de esta manera, ascienden a $7,2 billones (millones de millones) en los primeros nueve meses del año (un 6% más altos que el mismo período del año anterior).

Las ganancias, en tanto, se elevaron a $ 87.506 millones en el tercer trimestre, frente a las pérdidas de $ 4.641 millones de 2023. Falabella ha ganado $ 260.885 millones en lo que va de este período, mientras que el año pasado, a la fecha, acumulaban un resultado negativo de $ 9.794 millones.

Las mejoras son más evidentes en el indicador de deuda financiera sobre Ebitda, el indicador que ha sido seguido más de cerca por el mercado. Los ejecutivos de Falabella han sostenido que la firma se siente cómoda con ese indicador en niveles en torno a 3x, pero el segundo trimestre del año pasado se había elevado a 8,6x. Desde entonces, ha bajado sostenidamente y con más velocidad de lo esperado: entre julio y septiembre, lo redujo de 4,7x a 3,7x.

Si bien incide, en parte, el aumento de capital que realizó Mallplaza -filial de centros comerciales de la empresa- para quedarse con todos los activos del grupo en Perú, además de que, de aprobarse, la venta del Open Kennedy a Parque Arauco por US$ 200 millones también ayudará a seguir reduciendo la deuda, la compañía sostiene que la clave está en el mejor resultado operacional.

“Nuestro Ebitda crece más de 80% año contra año ($ 330.029 millones), alcanzando un margen de 11,6%, su nivel más alto desde 2021 (...) Nuestra capacidad de generación de flujo de caja, sostenida principalmente por mejores niveles de rentabilidad, nos permitió reducir el nivel de endeudamiento del negocio no bancario”, afirmó González en su carta.

El indicador de deuda había sido la principal motivación de las clasificadoras de riesgo para reducir el grado de inversión de la compañía, por lo que en el mercado se especula que la firma podría recuperarlo antes de lo previsto, dado que su recuperación ha sido más rápida de lo esperado. De hecho, el 25 de octubre, S&P Ratings ya mejoró las perspectivas de Falabella, desde “Negativas” a “Estable”.

Líneas de negocio

El gerente general, en un comunicado enviado por la empresa, sostuvo que “estamos en una muy buena posición para seguir creciendo, aprovechando las oportunidades que presentan los tres retailers (Tottus, las multitiendas Falabella y Sodimac), nuestro negocio de banca digital y el de centros comerciales. Vemos un gran espacio para profundizar nuestra propuesta física y digital, así como para seguir creciendo en nuestros ingresos, manteniendo los ahorros conseguidos e incrementando nuestra eficiencia operacional”.

En cuanto a las líneas de negocio, Falabella hizo hincapié en el rendimiento del segmento no bancario, cuyos ingresos se incrementaron más de un 8,9%.

Por ejemplo, destacó la recuperación del Mejoramiento del Hogar, uno de los sectores que más se vio afectado durante la contracción de consumo, por su naturaleza de comercio no esencial. Los ingresos de Sodimac aumentaron un 7% -incluyendo las operaciones de Colombia y México, que no se consolidan en los estados financieros-, “en un contexto desafiante para la construcción tanto en Chile como en Perú”.

En el reporte entregado por esta filial, Sodimac profundizó en ese punto y señaló que “el sector de la construcción está viendo indicios de un estancamiento debido a la baja en la inversión física en la construcción. Esto se debe a los pocos recursos disponibles para nuevos proyectos ya que las inmobiliarias no han podido vender sus proyectos terminados”.

Por otro lado, las ventas de Falabella Retail aumentaron un 9% y las de Tottus crecieron un 12% año contra año.

Mallplaza, en tanto, también siguió al alza durante el tercer trimestre, con una subida de un 8% en sus ingresos y de un 1% en sus utilidades. Falabella destacó que la filial inmobiliaria experimentó un crecimiento de un 6% en visitas y alcanzó su nivel de vacancia más bajo en los últimos cinco años, de un 3,6%.

En contraste, los ingresos bancarios cayeron un 8,2% el tercer trimestre. En el caso de Banco Falabella en Chile, la empresa detalló que el “stock de colocaciones registró una caída de 1,1% año contra año, suavizando las disminuciones de los trimestres anteriores. Sin embargo, la cartera creció respecto del trimestre anterior, habilitado por el buen comportamiento crediticio de nuestros clientes, lo que nos ha permitido ir paulatinamente flexibilizando nuestras políticas de originación de créditos”.

Mallplaza logra expandir sus ingresos del tercer trimestre y consigue su mayor tasa de ocupación en cinco años

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok