Las mejores proyecciones para el crecimiento de la economía de este año –que se acercan a 4%- parecieran no convencer a todo el mundo. Y si bien el informe de percepción que realiza el Banco Central entre empresas del país arrojó una evaluación mixta del desempeño de los negocios, la mayoría apuntó a que han sido “más bajo de lo que ellos esperaban a comienzos de año”.

Así, acotó el reporte que se basa en las entrevistas que hacen economistas del área de estudios del ente emisor entre unas 180 empresas, las expectativas de un repunte más sustantivo se ha atrasado hacia fines de 2018 y comienzos de 2019.

En las últimas semanas, por lo demás, comenzó a observarse una creciente preocupación por los efectos que la guerra comercial entre Estados Unidos y sus socios podría tener en el panorama económico de los próximos trimestres, tanto por sus efectos en la demanda externa, la inversión, el precio del cobre y el tipo de cambio.

Mientras los proveedores bienes y servicios ligados a la inversión minera reportan un buen desempeño -aunque muy lejos de lo observado en 2011 y 2013-, aquellos ligados con el consumo acusan una lenta actividad.

Al mismo tiempo, casi la totalidad de los consultados cuyos negocios están relacionados con la inversión pública muestran preocupación por la lentitud de los procesos de licitación tras la instalación de las nuevas autoridades, lo que se ha sumado a los anuncios de reducción de gasto público.

Empleo estancado

Sobre el mercado laboral, la mayor parte de los encuestados no indica haber efectuado cambios en sus dotaciones ni que esté pensando hacerlo en lo más próximo. La visión es que el empleo está estancado. Ello lo asocian, entre otros factores, a que aún existe capacidad ociosa, pues los ajustes de los últimos años los han llevado a mejorar la eficiencia y producir con menos recursos humanos; y al proceso de mecanización y automatización.

Como conclusión general, solo en algunos casos se espera una mayor contratación ante una mayor demanda, aunque sugieren que dados los costos asociados a la contratación y desvinculación de personal no procederán con aumentos del empleo mientras no se aprecie con mayor claridad que sus resultados se acercan a lo esperado.

En el terreno salarial, existe concordancia en cuanto a las bajas presiones de costos.

En línea con los trimestres anteriores, sigue destacando una alta disponibilidad de mano de obra -apoyada en varias regiones por inmigrantes-, pero se advierte la falta de gente con más calificación.

Bajas tasas de interés

La depreciación reciente del peso se percibe como un fenómeno transitorio y ligado a la incertidumbre de la guerra comercial. Esto, y la aún fuerte competencia en los mercados, hace que los entrevistados vean complejo poder traspasar el alza del tipo de cambio a precios.

En el plano financiero, persiste la evaluación de que el nivel de las tasas de interés es muy bajo y atractivo para el endeudamiento. Los bancos señalan una mayor disposición a concretar negocios y perciben una demanda más dinámica, al menos en términos de cotizaciones, pero que aún no se traduce en la concreción de colocaciones efectivas. Sectorialmente, continúa resaltando el crecimiento del crédito automotriz.

Minería y sector salmonero, los ganadores

En las empresas del norte, centro y sur la percepción del negocio es mixto. Y, en este contexto, son evidentes algunas estrellas.

En el caso, de Arica y Parinacota, Tarapacá, Antofagasta, Atacama y Coquimbo el entusiasmo deriva de la minería, sector del cual se prevé un mayor dinamismo a futuro.

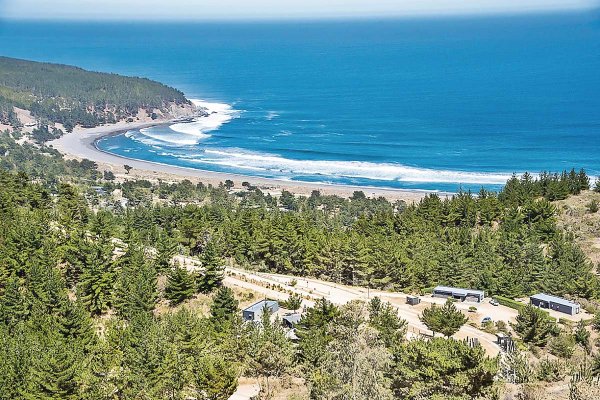

En el otro extremo, representado por La Araucanía, de Los Ríos, de Los Lagos, de Aysén y de Magallanes, el ánimo lo están levantando las salmoneras, que han tenido buenos resultados. Esto se ha traspasado a empresas del sector y también a las del comercio y la construcción en las regiones con presencia de la industria.

En la zona central, entendido como Valparaíso, Metropolitana, O'Higgins, Maule, del Bío Bío y Ñuble, destacan el repunte de las ventas habitacionales en los últimos meses, y en algunos casos sobre lo previsto, en particular en el segmento de precios medios (2.000-4.000UF) con entrega inmediata y en verde.

Entre las preocupaciones un tema que queda en evidencia en las distintas zonas es la relativa al descenso en el flujo de turistas argentinos.

En el centro del país, por ejemplo, la venta de los ítemes de tecnología son los más alicaídos en las tiendas, según los entrevistados por la menor concurrencia de turistas argentinos y el auge del comercio por internet. En vestuario y calzado, una parte de los consultados agrega que la llegada tardía del clima invernal afectó bastante las ventas.

Alza de economía arriesga traspié por Escondida

Las sorpresivas cifras de actividad del comercio, que según el INE creció 9,1% en junio, se tradujeron ayer en alzas para el pronóstico del Imacec correspondiente al sexto mes del año.

Preliminarmente, en Credicorp Capital anticipaban un rango entre 5% y 5,5%. Y ahora el economista senior de la entidad, Felipe Guzmán, estima un alza de 5,5%.

"En el caso nuestro, teníamos un 4,8% y ahora tenemos un 5,1%. El resultado del sector comercio superó nuestras expectativas", afirmó Alejandro Fernández, gerente de Estudios de Gemines.

Sin embargo, otras entidades consultadas como BCI Estudios y BICE Inversiones mantuvieron sus estimaciones, de 5% y 4,8% respectivamente.

El fantasma de Escondida

Un factor que podría amenazar la expectativa de crecimiento anual es la inminente huelga de minera Escondida.

De acuerdo al economista de Banco Santander, Gabriel Cestau, cada día de paralización "tendría un efecto aproximado de entre 0,04%-0,05% en el Imacec del mes". Así, ve que 15 días de huelga "podría tener un efecto de entre 0,6% y 0,8% en el Imacec", y si alcanza los 45 días que duró la paralización en 2017, restaría "hasta en un 0,2% del PIB del año".

El economista jefe de Scotiabank, Benjamín Sierra, es más pesimista y sostiene que "corrigiendo por los nuevos niveles de producción y dependiendo de la extensión de la paralización, el impacto podría ser de 0,25 a 0,75 puntos base del PIB anual".

Desde Econsult, la economista jefe Valentina Rosselli ve un impacto diario de 0,06%, por lo que 10 días de paralización tendría efectos "de cerca de 0,6 puntos porcentuales en el Imacec del mes".

Para el gerente de Macroeconomía de Inversiones Security, César Guzmán, una huelga de un mes restaría 2 puntos porcentuales a la actividad de ese mismo período.

En tanto, el ministro de Hacienda, Felipe Larraín, reconoció que una paralización "por supuesto nos puede afectar", por lo que hizo un llamado "al realismo de todas las partes; a la empresa, a los trabajadores y al diálogo"

"Ojala puedan acercar posiciones y se evite una huelga", agregó.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok